行业及投资机会之思考:供应链行业

本文所述的供应链是指S2B(Supply chain plat-form To Business),S为行业大供应链平台,B为大平台对应的行业数以万计的不同规模企业,平台通过大数据系统进行信息聚合、需求匹配、资源调节等,赋能上下游的B端企业,解决业务合作中的各种痛点,优化供应链链条并提升运作效率。

具体来看,供应链是由供应商、制造商、仓库、配送中心和渠道商等构成的包含商流、物流、资金流、信息流等在内的综合性网络。一条完整的供应链包括供应商(原材料供应商或零配件供应商)、制造商(加工厂或装配厂、品牌商)、分销商(代理商或批发商)、零售商(大卖场、百货商店、超市、专卖店、便利店和杂货店)以及消费者。在每类大行业下的细分行业,单独某一个环节皆是一个大的生意机会,供应链涵盖范围之广、涉及链条之多、细分模块之复杂,成为影响行业发展与企业竞争的核心关键要素。

摘要

一、供应链产业如何解决行业痛点?

一)供应链行业痛点是什么?

二)供应链企业如何切入解决行业痛点?

二、供应链行业市场容量和商业模式

一)供应链行业市场规模有多大?

二)供应链行业改革是否启程?

三)什么样的企业能在本轮供应链行业升级中胜出?

三、现有供应链子赛道的初步扫描

一)赛道筛选逻辑

二)亮点市场机会

四、我们的思考

一、供应链产业如何解决行业痛点?

供应链行业涉及产业门类广泛,各行业在从原料到生产商、从生产商到经销商、从经销商到零售环节等存在诸多痛点,供应链行业很难通过一个统一平台实现跨界痛点解决,不同赛道各自都会有对应供应链企业在降本、撮合、增效三大角度对企业进行供应链赋能。

(一)供应链行业痛点是什么?

供应链因涉及产业环节链条复杂,覆盖行业范围广泛,各行业痛点与产业环境、市场格局、行业发展阶段、盈利模式等相关,难以以一概全,本文仅选取部分行业的痛点进行总结提炼。

从原料商到生产商这个环节来看,生产商行业产能过剩、供货速度不及时、原料品类不够齐全、产品的质量不稳定、价格信息不透明等是这一环节面临的主要痛点。

从生产商/品牌商到经销商环节,多数行业存在散乱弱的现象、品牌商自建渠道费用高昂、经销商加价混乱、部分行业串货明显、品牌商对实际销量难以掌控、虚假销量下品牌商对经销商超额返利等行业痛点。

从经销商到零售商环节,存在物流配送不及时、部分特殊行业(生鲜等)损耗率较高、零售商环节竞争压力较大等痛点。

(二)供应链企业如何切入解决行业痛点?

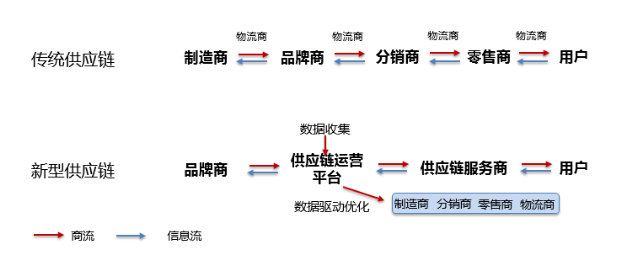

供应链平台主要通过降本、撮合、增效三大角度来对供应链行业进行革新与赋能:降本—S端以规模性集采,降低下游企业的采购成本,并保证品牌品质;撮合—建立具有行业影响力的智能化信息平台,打破原有传统模式下的信息孤岛状态,进行资源自动高效匹配;增效—同时通过先进供应链技术如SaaS工具等建立数据库,为企业提供全新系统,B端业务实现数据化和智能化,在此基础上依托大数据引导优化组织效率。

产业经济的发展驱动行业供应链的变革,供应链在解决行业信息不对称、平衡行业供需关系、提升企业生产运营效率、降低成本以及提高服务质量等方面存在积极影响。目前部分传统行业以平台级供应链公司为核心,通过传统产业链上下游重塑生态系统带来行业效率的明显提升。

二、供应链行业市场容量和商业模式

在继消费互联网之后进行的产业互联网革命,目前在供应链行业的渗透影响初步显现,且市场规模巨大,其中能够打通上下游产业链,并通过信息化数据化平台有效改善行业效率者将成为行业*。

(一)供应链行业市场规模有多大?

中国产业在经历了消费端的快速互联网化后,正逐步向产业链的上游,生产端及供应链环节渗透,当前正掀起从实体产业环节互联网化的序幕。

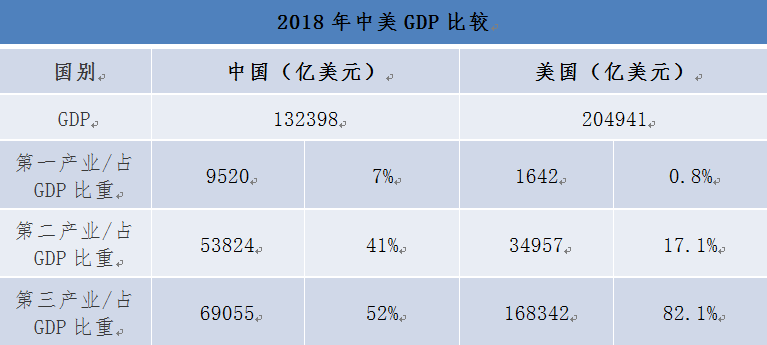

从我国当前产业经济体量看,第三产业主要为现代服务业,即消费互联网规模,*产业与第二产业GDP代表生产制造业,也即产业互联网整体规模,二者体量相当,约为1:1,各自约40万亿元(约6万亿美元);对比美国的整体产业结构来看,消费互联网与产业互联网比例大约为4:1,我国产业互联网还有很大的产业升级及效率提升空间。若按照当前产业互联网规模的30%来计算,则B2B供应链的市场规模约10万亿元,未来3-5年行业必将进行整合洗牌,也是*有投资价值的方向之一。

(二)供应链行业改革是否启程?

从中国当前产业处境看,面临来自上游原材料与终端消费者的双重挤压,升级压力迫在眉睫。一方面是面向消费者的C端服务企业,消费互联网的升级使消费者需求分级、个性化定制等要求逐步得到实时反馈,倒逼对上游产品与服务提供者的快速响应能力与解决问题能力。另一方面,从原材料端,由于国家对于产业升级和去产能政策的调整,对传统能源行业和原材料环节进行强力管控,煤炭、钢铁、水泥、电解铝等行业格局大变,价格普遍上涨,带来对下游的成本压力,倒逼各生产商积极降本增效,提升企业产品竞争力。

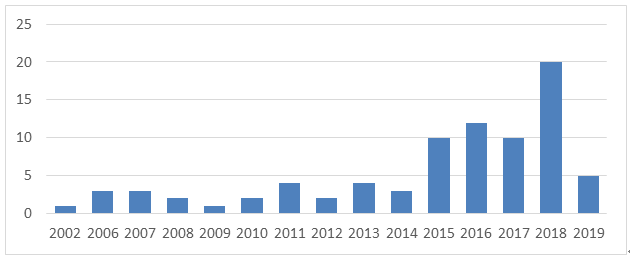

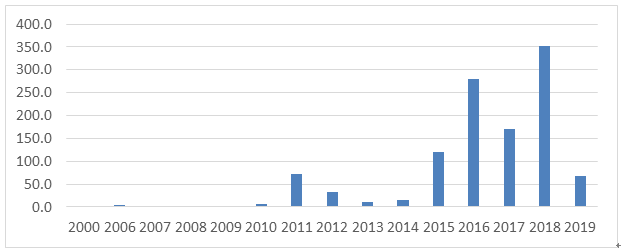

从资本市场表现来看,不论是融资数量还是交易金额,2015年是供应链行业爆发年,融资事件数量较上一年增长2倍以上;2018年供应链行业迎来资本市场更多关注,整体数量较2017年翻一番,目前正处于第二轮投资热度集中期,预计在本轮资本的加持下,会有数量较多的企业在各自的细分赛道胜出。

供应链行业融资事件数量(件)

供应链行业历年融资交易金额(亿元)

(三)什么样的企业能在本轮供应链行业升级中胜出?

从行业终局角度看,产业互联网将难现消费互联网的赢者通吃局面。消费互联网领域由于C端客户与商品的高标准化、可信息化与可集成化,可通过互联网进行强有力的快速整合与渗透,基本呈现赢者通吃的垄断格局。而产业互联网由于各细分行业基于产业的生产特性、市场规模、行业痛点、流通特点、上下游产业关联度、切入产业链环节、分行业SKU属性、最终产品的强服务特征等多维度的巨大化差异,在实体企业较难出现跨行业集中整合。即使在同一赛道中,企业也可根据自身基因特色选择不同的切入点与商业模式,各细分赛道皆具有培育3-5家独角兽的机会。

从商业模式看,必须打破流通模式,有效整合并赋能产业环节中各主体,通过大数据和信息化的精准应用,重塑新的行业流通逻辑,方能在竞争中立于不败之地。

供应链商业模式创新

三、现有供应链子赛道的初步扫描

通过对细分赛道深入分析,从行业市场潜力、产业链改善潜力、商品潜力、商业模式潜力四个角度进行梳理,明晰在供应链行业的投资机会。

(一)赛道筛选逻辑

面对成千上万的行业细分赛道,哪些是供应链可以在其中有所作为的?

从规模与效率的影响角度看,主要从四个维度去分析:*、看行业市场潜力,细分赛道市场规模是否足够大、增长前景是否稳定、传统供应链流通模式是否存在可优化提升机会;第二、看产业链条改善潜力,上下游是否分散、传统经销环节是否冗长、各环节上主体是否有主动市场化意愿;第三、看商品潜力,商品SKU是否丰富、商品是否能在互联网信息化下实现一定的标准化、各商品品类价格是否透明等;第四、看企业商业模式可持续性,是否具有快速起量的基础、是否具有一定壁垒、是否具有行业相应的资源。

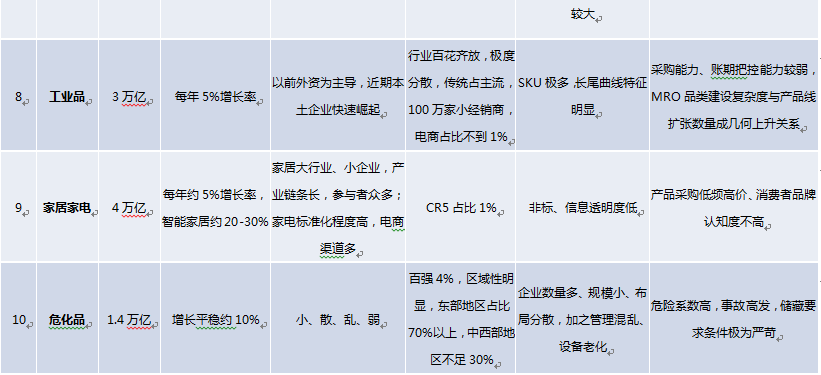

我们对目前供应链内大的行业进行初步的扫描,来挖掘其中的投资机会。

(二)亮点市场机会

(1)市场机会一:汽车后市场

赛道特征:市场规模超万亿,受汽车保有量和车龄不断攀升,未来市场增速至少10%以上。行业痛点显性,存在配件制造商产能严重过剩、经销商多小散弱、SKU数量极多、行业串货行为显著、门店供给过量竞争压力大等诸多痛点。

思考逻辑:汽车后市场显著特征最终产品交付依赖服务终端,依托打法不同分2B和2C模式,主要关注对企业的赋能力度、对终端门店的掌控力度、B端或C端客户的粘性和业务增长可持续性。

头部企业资本市场表现:行业头部企业获得知名机构青睐,资本助推汽车后市场进一步洗牌。

(2)市场机会二:工业品市场

赛道特征:工业MRO行业市场规模3万亿,每年约3%增长率。行业发展态势来看,之前以外资为主导,近期本土企业快速崛起,行业呈百花齐放状态,极度分散,传统渠道去化为主,电商市场占比仅1%。从行业可改善方向看,传统行业表现小散乱差,存在诸多类如上游产品供应商同质化严重、下游产品供给及时性较差、行业长尾曲线特征明显、单SKU采购额少但需求复杂、业内库存管理手段落后等痛点。

思考逻辑:主要看企业SKU覆盖率、选择客户的切入点比较优势、客户粘性高低、企业的信息化建设程度。

头部企业资本市场表现:头部企业凭借良好的业绩表现,获得资本巨头的持续关注。

四、我们的思考

供应链行业因具有涵盖产业范围广、涉及产业链条环节长、参与主体数量多、细分分行业特征差异大等特点,故在不同产业细分赛道内皆有培育3-5家独角兽的机会。我们挖掘其中的可投资机会特征,初步判断如下:

*,上下游较为分散,信息化可实现行业显著赋能。行业的上游和下游各自处于相对分散的状态,且行业已在开展对应的升级探索,从供应链B2B的1.0到2.0升级过程是很好的切入点;

第二,产品具有一定比例的标品,即可标准化。不论细分行业产品SKU有多复杂,具有可相对标准化的产品,规模效应下带来对成本的降低,才具有供应链整合的价值;

第三,企业对行业痛点洞察深刻,能切实解决困局。因实业的异质性较大,结合区域性特征,不同细分行业痛点差异明显,较难照搬套用其他行业模式,需深度了解行业痛点并能经济的定制化解决。

第四,能为上下游企业提供附加值服务。在平台聚合的基础之上,可以依托规模优势提供供应链金融、信息化系统建设等附加功能的平台企业。

第五,具有较好的构建渠道能力。可形成快速出击优势,较快拉开与同行在市场占有率上的速度差异。

总的来讲规模、效率和附加值是考核企业能否胜出的关键因素,具有以上特征的企业我们,认为可以在供应链行业子赛道形成一定影响力。

声明:本文为远洋资本研究报告的部分内容节选,其内容通过公众平台推送会存在一定时滞。本文信息仅供一般性研究使用,并非旨在对第三方提供投资决策参考依据。未经许可,任何机构和个人均不得以任何方式转发、复制、修改或者刊登。

【本文由投资界合作伙伴远洋资本授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

快讯|信良记再融资3亿元,远洋资本*领投

2019/07/20$tags$快讯|远洋资本完成现代物流基金首期募集关闭,同期宣布3亿元*领投信良记

2019/07/20$tags$远洋资本周岳:存量时代下地产投资的新机会

2019/06/18$tags$远洋资本联合中房协发起主办首届特殊机会投资行业高峰对话 问道大资管市场下特殊机会的机遇与挑战

2019/06/13$tags$远洋资本“牵手”华联集团 品质锻造“城市精致商办”

2019/05/28$tags$All in 幼儿园供应链服务,比宝·严选再获北塔资本Pre-A数百万元投资,蓝象资本跟投

2019/05/24$tags$

旗下微信矩阵:

旗下微信矩阵: