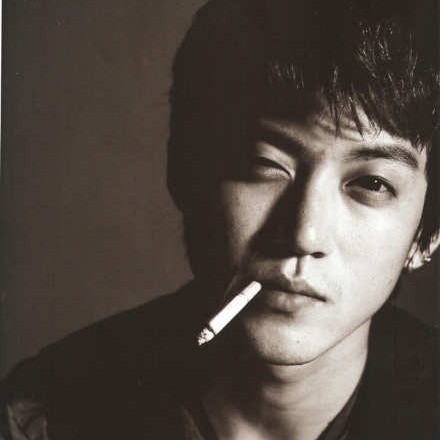

郭迅:解读大正元资本增长模型 降低PE对赌风险

解读大正元资本增长模型 降低对赌风险

在采访中,郭迅介绍了大正元增长模型。他指出,机构投资者都偏爱具有高增长性的公司。企业的高增长性主要体现在两个方面,一个是外部增长,一个是内部增长。

郭迅指出,企业的内部增长关键因素有三:1.企业所处的产业链位置,分析企业最具价值的环节以及产业发展的大方向,进而判断企业的盈利能力和盈利增长性;2.企业的盈利模式,目标企业如果具备独特的、有爆发性增长力的盈利模式,与现有行业中的企业相比有所突破,那么企业业绩会呈现突飞猛进的趋势;3.企业是否拥有高科技技术,企业具有独特的、创新的、难以复制的技术,其已经能够被市场广泛接受,这样的企业也具有较高的增长性。

大正元的投资哲学是,着重于投资具有高增长性的企业。因此,大正元的团队研究、设计并首次提出大正元增长模型,通过该模型,大正元在作出投资决策的时候能够在企业的增长性和投资价格之间做出平衡,从这两个方面对项目做出综合判断。

大正元增长模型如下:

V0 ∕(1 + G – rf)n ≤ Vn ∕ (1+N)

V0= 投资时完全稀释市盈率(Fully-diluted PE)

G=利润年复合增长率(CAGR)

rf=同期无风险收益率

n=投资到退出的年数

Vn=退出市盈率

N=投资回报倍数

此模型有助于分析在满足预期投资收益目标的情况下,投资市盈率与利润年复合增长率的关系:

临界值V0=Vn/(1+N)*(1+G-rf)n

对于我们认定利润年复合增长率为G的企业,其投资市盈率不能够超过该临界值V0,否则无法满足预期投资收益

临界值G = {(1 +N) * V0 / Vn }1/n + rf – 1

当投资市盈率为V0,必须满足利润年复合增长率不少于该临界值G,否则无法满足预期投资收益

郭迅指出,在投资过程中,很多PE机构会面临被投企业要求投资估值过高的问题,许多投资者在获得对赌承诺后,选择了投资。可是在实际操作中,对赌条款在执行过程中往往面临很多障碍,被投企业并非都愿赌服输。目前在国内,有相当多的对赌承诺通常只能部分兑现,而投资者通常也很少会因为对赌不执行启动法律程序。大正元在谈定对赌前都对被投企业有详细的评估,执行过程中与公司沟通谈判,使对赌顺利执行。

郭迅举例,2009年大正元接触一家医疗行业的公司时,了解其正在进行最后一轮融资备战IPO。通过初步尽职调查,这家公司商业模式独特、成长潜力大、行业地位突出,值得跟进。但在随后的谈判中公司开出的估值很高,投委意见不统一,曾陷入停滞局面。

后来大正元通过采用增长模型对项目进行分析,判断企业未来成长性,通过对企业内外部尽职调查,与行业专家、机构沟通了解,最终做出了保守、基本和乐观三套公司未来三年预测损益表,算出市盈率的估值底线并最终得到投委会的认同。基于此估值底线大正元与公司进行谈判完成了投资。到目前为止,公司利润增长高于基本预期水平,并且上市工作也在按计划进行。

大正元增长模型的核心就是通过确定企业利润年复合增长率和退出时的市盈率水平,从而推算出投资时的市盈率的临界值。“通过大正元增长模型,我们能够更可靠的确定投资时的估值,并制定合理的、切实可行的对赌条款。从而贯彻投资于成长型企业的投资理念。”郭迅总结道。

本文来源投资界,作者:刘聪,原文:https://people.pedaily.cn/201102/20110223206032.shtml

看了这篇文章的用户还看了

大正元投资郭迅:打造PE投资“特种部队” 勿将对赌“妖魔化”

2012/10/24$tags$大正元资本设高新技术产业园 将“落户”天津

2011/12/21$tags$江阴友佳获大正元资本A轮投资 融资用于新厂区建设

2011/04/25$tags$

旗下微信矩阵:

旗下微信矩阵: