ETF分红基金解析:特点、策略、风险一文看懂

此前,受新冠肺炎疫情带来的恐慌影响,叠加原油市场巨幅波动,美股在史册上留下了浓重的笔墨——10天之内发生四次熔断。ETF也陷入争议,它是不是美股数次熔断中加剧市场波动的罪魁祸首?本文将围绕ETF基金,尤其是ETF分红基金做一个介绍。

ETF基金是一种将跟踪指数证券化,并在证券交易所买卖,为投资者提供参与指数表现的开放式基金产品。考虑到现在的美国市场经济并非泡沫经济,当疫情出现拐点时,经济将会强劲复苏,我们认为,很多ETF分红基金存在机会,比如包含科技龙头企业的ETF,如苹果、微软等。

这些科技股虽然下跌很多,包含它们的ETF分红基金净值也波动较大,但是具备业绩基础的它们也将是未来市场反弹过程中最有希望取得上涨突破的品种。

1

美国ETF市场的宏观环境

ETF全称Exchange Traded Fund, 通常被称为交易型开放式指数基金。

ETF基金是一种将跟踪指数证券化,并在证券交易所买卖,为投资者提供参与指数表现的开放式基金产品, 透明、便捷是ETF的巨大优势,图1.1展示了ETF的七个优点。

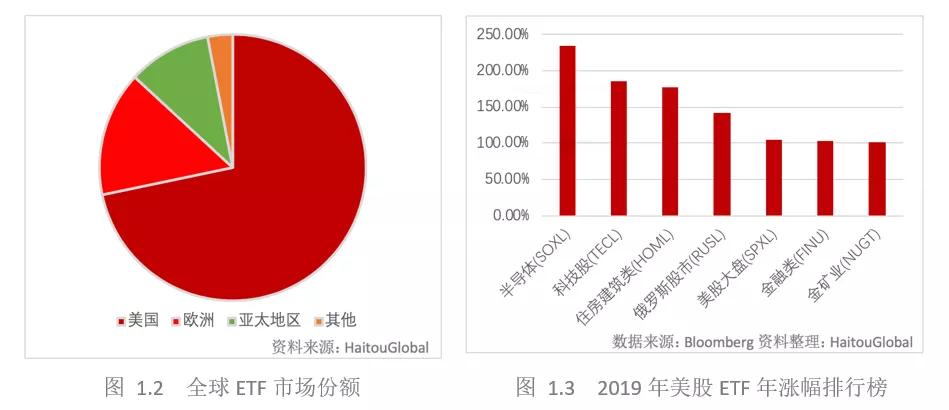

美国拥有全世界最大的ETF市场份额,截至2018年底,美国的ETF市场已经有超过2000支ETF,样式繁多,几乎覆盖了全部可以投资的品种。

市场总资产净值达到了3.37万亿元,占全球ETF市场总份额的71%。

从图1.3中可以看出美股ETF的增长在2019年大幅提升,其中半导体行业和科技股行业表现优异,房地产行业也被持续看好。

现如今ETF基金和指数基金占美国开放式基金市场的比重超过30%,引起广泛关注。

截至2019年12月底,ETF资产全年增加了1.02万亿美元,现如今,美国国内ETF资产总值已经达到了4.40万亿美元。可以预测,近几年内,美国仍将全面领导全球ETF市场的发展。

分红型ETF又叫股息型或红利型ETF,是一种能为客户分红的ETF。

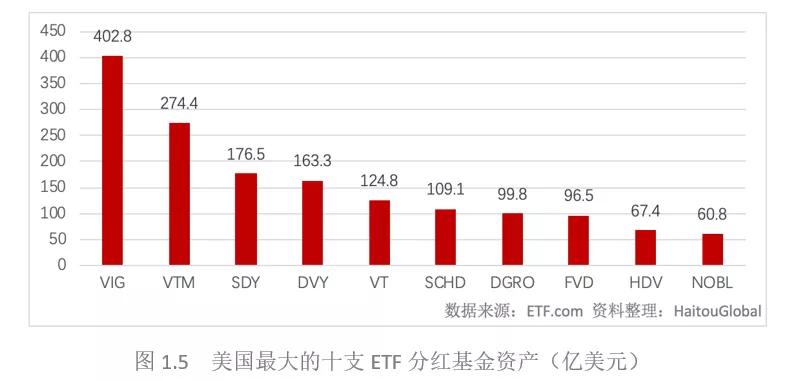

这类分红型ETF对于希望将其投资组合转变为现金流的投资者来说是一个很好的选择。截至2019年,在美国市场共有148只ETF分红基金交易,管理的总资产为2,226.9亿美元,平均费用率为0.58%。

ETF分红基金的规模差距很大,小规模的分红型ETF总资产仅仅有几百万。例如EEMD的总资产为288万美元、DMDV的总资产为165万美元等。

而规模较大的分红型ETF可以达到几百亿。美国最大的分红型ETF是Vanguard Dividend Appreciation ETF-VIG,资产总额为402.76亿美元。下图1.5为美国最大的十支ETF分红基金资产。

那么ETF分红基金一般如何进行分红呢?

管理ETF的公司会收集其成分股定期的股息支付,然后将其分配给ETF股东。这些股息通常通过两种方式分配,一种是直接向投资者支付现金,另一种则是对该ETF进行再投资。具体分配方式由基金管理公司决定。

近十年来,分红型ETF增长迅速,截至2020年2月总资产数已经超过了2200亿美元。

从下图可以看出,虽然2018年分红型ETF的总资产有所下降,但2019年超过40%的增长率又使分红型ETF基金的发展来到了一个新的高峰。

2

ETF分红基金策略及特点

像ETF基金的许多细分市场一样,对于ETF分红基金来说,股息是最重要的事。

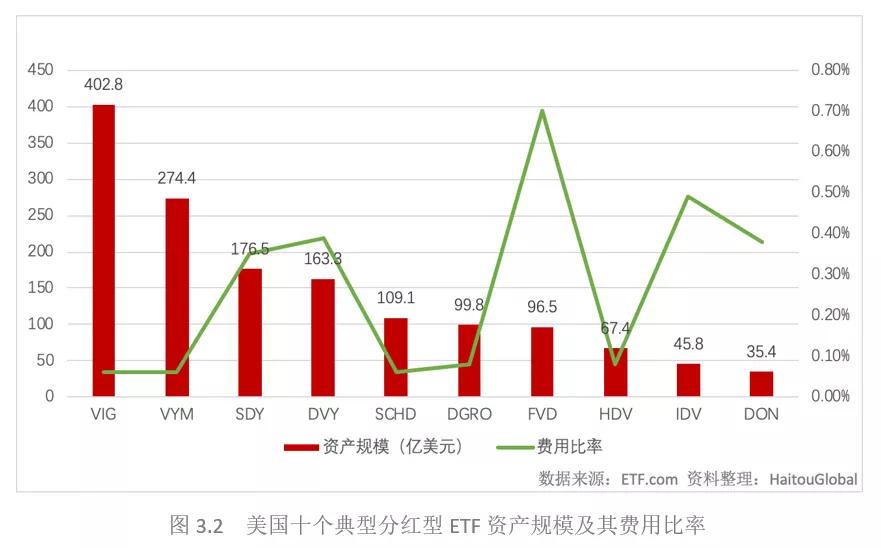

在美国上市的分红型ETF总投资2200亿美元中,排名前10位的基金占这些总资产的73.5%。

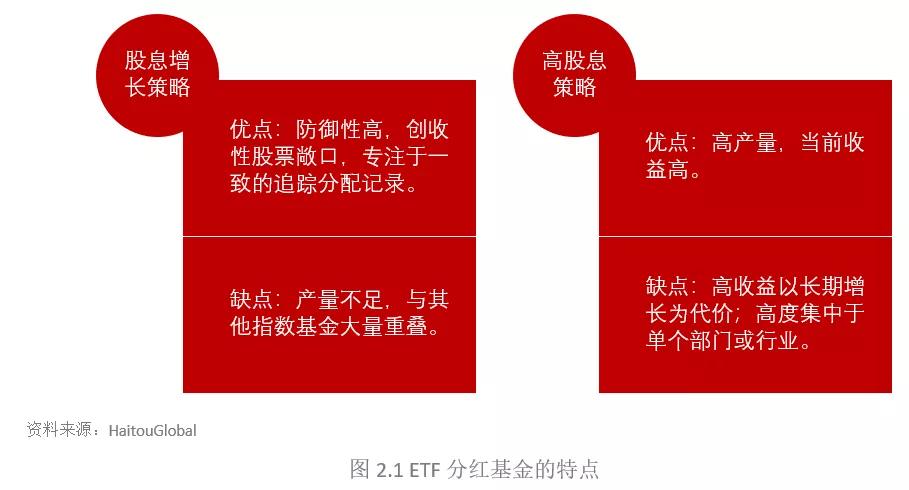

一小部分ETF分红基金主要通过股票投资寻求股息收入和长期资本增长。它们喜欢挑选股息持续增长的股票,尽管这些股票的收益率可能没有那么高。

持续的股息增长通常是公司财务状况良好的一个体现,因为它表明公司的流动性很好,可以在派发股息的同时利用现金流去扩展更多的业务。

分红型ETF中资产规模最大的Vanguard Dividend Appreciation ETF (VIG)(402亿美元)是采取股息增长策略的一个典型代表。VIG持有至少连续10年增加股息的美国公司股票。

不同于股息增长策略,高股息策略专注于寻找当前派发股息最高的股票。在过去的10年间,高股息策略ETF的平均年收益率为12.9%,为股东提供了高于市场平均水平的股息收入。每年的最低费用比率为0.06%,因此高股息策略ETF十分受欢迎。

通常来说,发展成熟的行业和公司的股票更可能成为高股息策略喜欢选择的成分股。因为这些行业和公司的增长速率通常不是很快,它们可以将更多的收益返还给股东,而不是用于收购和投资。

比如DLN,就是一个按分红额配置权重的ETF。它是通过跟踪定期支付现金股息的300家美国最大公司的股息加权指数来选择投资的。DLN主要持有大型股票,股息收益率明显高于行业平均。这是一种易于交易的基金,日交易量高,流动性强,费用比率合理,并且跟踪非常紧密。

当然,并非所有的 ETF分红基金特点都是一样的。

采用股息增长策略的ETF分红基金,更专注于长期收益,因为它们挑选股息持续增长的股票,股票价格在上涨的市场中往往会上涨得更多,从而带来长期的强劲总回报。

而另一种类型,高股息策略的股票在其利润的增长上往往不如股息增长策略的股票。因为高股息策略的ETF分红基金经常包括众多的蓝筹股,如强生,摩根大通等。当大盘上涨时,这些蓝筹股的估值往往很低,表现也更差,所以长期收益无法得到保障。

整体来看,具有增加股息历史的公司表现更好,而固定股息的公司收益往往只能接近行业平均收益。然而,现在美国市场上拥有大批的高股息率类型的ETF分红基金,但可供选择的股息增长型ETF分红基金产品则相对较少。

3

分红型ETF的选择策略

股息率是衡量企业分红状况的重要指标,一家公司的股息率高说明该公司运营稳健,盈利能力强,有实力分红。

但股息率高的另一种原因也有可能是公司的估值较低、市值较小,从而导致股息率增高。很多分红型ETF选择成分股时,尤其是采用股息增长策略的ETF分红基金,都会囊括一些股息贵族股票。

股息贵族是指标普500指数的股票中连续25年或以上派息,且股息每年至少增一次的股票。这些公司大多为消费必需类和工业类公司。

那么,如何关注ETF成分股的挑选?

我们首先来关注一下高股息类分红型ETF是如何选择其成分股的:

选择持续性派发股息的公司:公司股息支付的可持续性是一个重要的考虑因素,因为今年支付大笔股息并不意味着它将在下一年同样支付大笔股息。

详细了解公司潜在风险:高股息并不总是判断公司财务状况的指标。对于投资者而言,了解股息分配趋势以及股票近期价格走势非常重要。

接下来举三个例子来说明成功的高股息类分红型ETF如何选择其成分股。

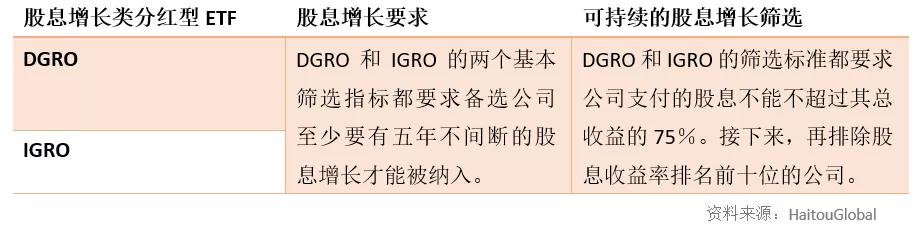

再来关注一下股息增长类分红型ETF是如何选择其成分股的。

这类ETF往往会选择发展较为成熟,且已经具有一定市场规模的公司。因为很多发展成熟的公司能够一直保持着长期持续增加股息的记录,并且它们的年化回报率往往高于标准普尔500指数。选择这类公司股票的分红型ETF往往具有总收益更高的同时,波动率较低的优势。

股息增长策略选择成分股的方法大都比较相似,可以总结为以下几点:

成分股应符合股息增长要求:股息增长筛选可以选出于长期股息增长以及最近开始增加股息的公司

关注股息率:分红型ETF不仅仅需要找出股息率高的公司,还需将派发的股息与净收入进行比较。

费用比率是公司向投资者收取的管理分红型ETF的金额。ETF的费用比率在0.05%至1.00%的范围内。

费用比率是很重要的一个因素,管理费比较高的话会影响人们对分红型ETF的判断,并且影响它为投资人带来的收益。由于大多数ETF是被动管理的,因此费用比率往往不会很高。

图3.2为资产规模比较大的10只分红型ETF与其费用比率,可以看出由于各基金所用的策略和所选行业股票不同,管理费的差距还是比较大的。

分红型ETF的平均费用比率约为0.58%。一些大型的分红型ETF会由于资产巨大而适当降低费用比率。所以推荐投资人选择一些高股息的大型ETF分红基金,这样可以享受较低的管理费。

4

ETF分红基金的风险因素

虽然标普指数中表现最差的10支股票全部是石油生产商(所有股价均下跌超过30%),但是在美股股市崩盘的情况下,所有的ETF分红基金的基金净值都在严重缩水,消费者在投资时将会面临大量风险。

由于美股这种创纪录的下跌,短期内对于美股大盘的预测并没有历史作为参考。尽管美联储已经采取大幅降息的措施(基准利率降为0),可是依然没能阻止第三次熔断。

主要原因在于美联储降息虽然能够提升美股市场的流动性,但是对振兴实体经济用处并不大。疫情冲击带来的停工停产、消费减少、产业链缺口等问题并没有被解决。

考虑到基金净值波动风险,虽然如此快速的暴跌必然会有反弹,但波动率逐渐下降和短期反弹并不意味着最低点已经出现,美股依然有继续下跌的风险。因此目前并不是最合适的买入时机,疫情出现拐点的之后购买更为合适。

由于美股的暴跌,股息削减已经成为一个无法避免的话题。

因为第一季度的利润增长收缩,且未来股市发展不明朗,大多数支付丰厚股息的标准普尔500指数公司可能难以负担股息。

目前,标普500指数中的能源巨头西方石油(OXY)已经在削减股息。这是今年首家削减股息的标准普尔500指数成分股公司,也是这两年来首家削减股息的公司。金融危机下,所有公司都存在削减股息的风险,很大一部分原因是基于它们的财务状况。

此外,ETF分红基金跟标普500指数和道琼斯指数的关联性过高,趋势基本一致,分散风险的能力相对较小。因为ETF分红基金与主要股指的高关联性和高互动性,任何的市场的大幅振动和冲击都可能对其造成巨大影响。

5

总结

总结来说,ETF分红基金主要分为股息增长、高股息两种选择股票的策略。

其中采用高股息策略的ETF分红基金主要选择具有良好的派息记录或有望随着时间增加派息的股票。

高股息策略的ETF分红基金则专注于当前收益,更多关注短期增长,而牺牲长期收益。

目前美国市面上的ETF分红基金大部分都采用高股息策略。股息率和管理费也是重要的考察指标。高股息率能为投资人带来更高的收益,一般情况下高于2%的收益率投资人都可以考虑入手。大型的ETF分红基金往往管理费十分低,如VIG等低于0.1%。

如果投资人持有高股息策略的ETF分红基金,在股价下跌的时候不建议继续持仓。因为高股息策略往往更看重当前收益,长期增长的潜力较低。若投资人持有股息增长类型的ETF,可以考虑在股价下跌时观望,因为股息增长类型的ETF成份股中包含很多股息贵族股票,长期收益往往是可以得到保障的。

此前,由于石油下跌和新冠病毒疫情导致美国股市崩盘,投资人可能将面临巨大的基金净值波动风险以及股息削减风险,ETF分红基金的表现并不被看好,大额的投资可以先暂缓。投资者可以考虑避险品种ETF的投资,如黄金ETF等。同时,密切关注科技、消费等领域的龙头企业,期待美国的经济复苏。