对冲基金能否再现辉煌?

据Eurekahedge数据显示,由于对冲基金在2018年的业绩表现糟糕,导致投资者大举赎回,全球对冲基金行业的管理规模缩水3.4%,至2.36万亿美元。

这使得2018年成为继2008年金融危机以来最糟糕的一年。尽管对冲基金行业损失了410亿美元的投资者资本,但2018年排名前20位的基金经理的收益仍有小幅上涨。

2019年,对冲基金在几年的低迷后迎来了全面反弹。2019年前11个月里,全球对冲基金行业获得了8.01%的平均收益。

但作为全球最大的对冲基金(目前管理规模为1600亿美元)桥水基金,其著名的“纯阿尔法”策略却在2019年遭遇了滑铁卢,旗下的两个子策略产品的波动率分别为12%和18%,分别亏损了0.69%、2.05%。

HFRI对冲基金指数在2019年大幅反弹

数据来源:HFR Indices

尽管许多对冲基金实现了多年来的最佳收益,但多数基金仍落后于美股投资者的收益。

彭博的对冲基金指数显示,对冲基金行业在2019年实现了9%的增长,远低于标准普500指数全年29%的涨幅。对冲基金的“被对冲”特性导致它们的回报率尤其落后于股市。

同时,对冲基金行业仍在继续萎缩。高昂的费用和飙升的股价促使投资者转向其他更便宜有效的投资工具。截至2019年,该行业已连续五年关闭的基金数量超过开业的基金数量,包括Appaloosa和Moore Capital等在内的行业主要参与者在2019年被改造成了家族办公室。于是,越来越多的对冲基金正在经受降费压力。

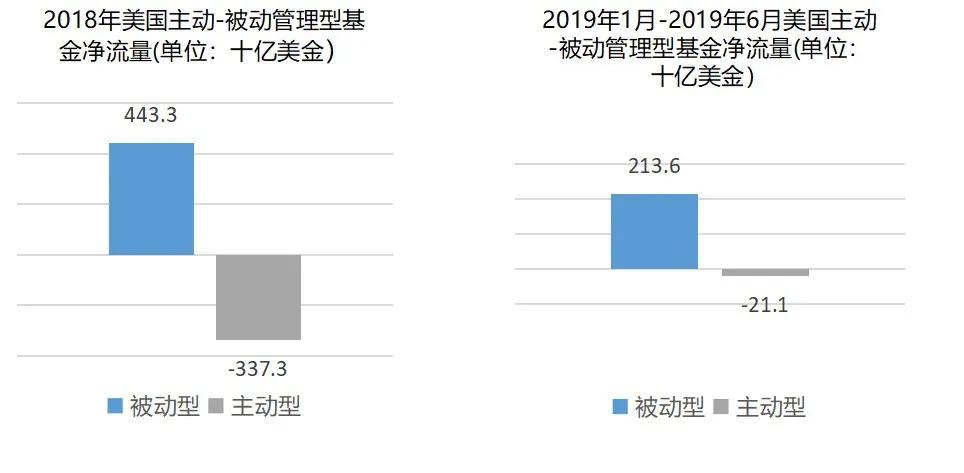

相比之下,跟踪标普500指数的三大ETF的年费用率在0.03%至0.09%之间。另一个问题是,被动投资的快速增长。根据摩根大通的研究,股票投资者进行股票交易的比例已从上世纪90年代末的约45%降至目前的约15%。而据安永统计,2018年至2019年上半年,全球资金加速流入被动型产品,净流入超过6000亿美元,主动型产品净流出超过3000亿。

全球资金大量从主动流向被动,美国尤为明显

数据来源:安永2019年全球资产管理趋势

据《华尔街日报》报道,尽管2019年上半年对冲基金净赎回230亿美元,但根据对冲基金研究机构Hedge Fund Research的数据,对冲基金总资产从年初的3.1万亿美元增至创纪录的3.25万亿美元。虽然业绩不佳,但足以抵消资金的净流出。然而,持续表现不佳必然会导致更多投资者退出。

桥水基金的创始人达里奥认为,近年来“纯阿尔法”策略的回报比较低是因为市场波动率比较低,而桥水在各个头寸上的仓位都比较低。可以看出达里奥喜欢熊市,因为他的基金在熊市表现更好。此前,达里奥曾预测一场类似20世纪30年代的大萧条即将来临,而2019年以来,超级宽松的货币政策似乎造就了一个新常态——牛市被拉得很长。

而这也是整个对冲基金行业的担忧。从1990年到2009年,股票对冲基金平均年化总回报率超过标普500指数的5%。然而,自2010年以来,它们平均每年落后于该指数逾9%。所谓的“股票多头基金”表现最好,但平均回报率也只有10.6%。投资者对该行业表现的失望也是在不断累积的。

可以看出,目前对冲基金所遭遇的困境。偏向贝塔策略的对冲基金受到当今政治和贸易环境不稳定的影响,导致其在波动率过大和不确定性过高的情况下,承受较大的风险,正如2018年的遭遇。侧重阿尔法策略的对冲基金却正在被动的等待着熊市。虽然世界经济增长面临着减速,但美国股市不断创新高,这不仅令普通投资者感到不安,也使对冲基金行业遭受折磨。熊市不仅不来,策略的选择也越来越艰难。

BlackRock另类资产管理CEO John McCormick曾指出,量化基金通常重点投资于基建、技术、数据组合和人力资源等,由此建立竞争优势。每一年对冲基金行业的赢家门槛都在提高,对这些竞争优势有清晰认识、以及有足够资金规模来增强硬实力的机构才会赢得高回报。

的确如此,我们认为对冲基金在2018年的惨淡遭遇后,在2019年得到了一定的提振,但并不代表2020年一定会迎来巨大的转机。反而我们认为在未来两年里,面对动荡的政治和经济局势,对冲基金行业需要更加灵活的策略和强大的实力。