美国全托资管平台TAMP进入4.0时代——中国市场潜力较大

全托资产管理服务平台(TAMP)致力于为注册投资顾问、经纪人和家族办公室等提供全方位的资产管理服务。美国TAMP模式起步早,发展相对成熟,有着较为规范的金融市场秩序,严格的监管与成熟的金融市场发展。本文分析了美国的明星TAMP公司,希望能为中国发展TAMP带来借鉴。

TAMP简介

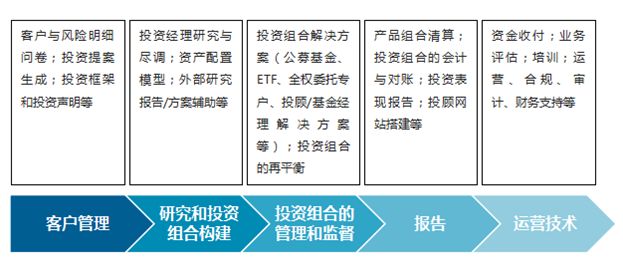

TAMP:全托资产管理服务平台(Turn-key Asset Management Platform),致力于为注册投资顾问(RIA)、经纪人和家族办公室等提供全方位的资产管理服务。

TAMP提供一系列包括公募基金、ETF、特定账户在内的投资解决方案,同时提供会计对账、业绩披露、税务优化、信息报告等后台运营服务。

TAMP可以帮助投资顾问更有效率地管理客户以及客户资产、提供更丰富和专业的投资解决方案、帮助投资顾问实现更好的投资收益。

图1 TAMP的内部流程和架构

数据来源:CharlesSchwab,“TAMPs May Help You Gain OperationalEfficiency”

美国市场现状与展望

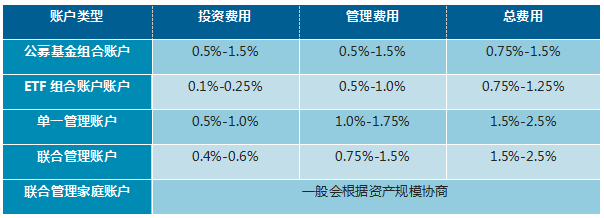

表1 TAMP的账户类型和市场平均费率

数据来源:2019Best US TAMP

由公募基金组合账户至联合管理家庭账户,账户的客群收入递增,投资产品维度越发复杂,TAMP带来的相应产品的投资效率也提升地越高。

图2 美国TAMP市场的产品类型和客户类型分布图

数据来源:2019Best US TAMP

在美国TAMP市场,RIA的需求量较大。中小型和独立运营的RIA公司需要高效的资源分配,而RIA在业务流程上与TAMP的形式极为相似,是TAMP服务的重要需求对象。

大部分美国RIA公司,小而精,促成了TAMP提供商的形成。大量活跃的第三方理财机构和理财师是美国等成熟的财富管理市场显著的行业特征之一,第三方理财贡献美国基金销售额60%左右,而这个数字在中国占比不到5%。

根据2018 US Best TAMP的报告,适合TAMP平台赋能的美国居民家庭可投资金融资产规模预计从2019年至2022年将以每年平均5.1%的年复合增长率增长。其中,退休人群的壮大是促进适合TAMP平台赋能的美国居民家庭可投资金融资产不断扩张的主要原因。预计从2016到2022年,将会新增4万亿退休人群的可投资资产额度。

预计从2019年至2022年,美国TAMP行业资产管理规模将会以20.6%的年复合增长率增长,预计行业渗透率从2017年的17.2%增长到2019年的22.65%。

美国的明星TAMP公司

2018年底Charles Schwab总平台资金管理规模为3.25万亿美元,其中TAMP账户管理规模为1.55万亿美元,占美国TAMP账户管理市场规模约41.3%。Charles Schwab同时也是其他TAMP供应商,比如Envestnet、AssetMark等资产托管机构,提供TAMP相关的配套服务及其他综合性金融服务,长期持续领跑美国TAMP市场。Envestnet以5090亿美元的资产管理规模排第二,SEI以671亿美元的资产管理规模排名第三,随后排有AssetMark(500亿美元管理规模)和Brinker Capital(237亿美元管理规模)。

AssetMark案例分析

AssetMark是一家领先的创新投资和咨询解决方案提供商,为独立财务顾问提供服务。AssetMark成立于1996年,为独立投资顾问及客户提供全面的财富管理和技术解决方案。当前核心战略可以总结为:快速拓展RIA数量、平台资产规模、TAMP技术,从而达成行业规模效应,巩固市场核心竞争力。

值得一提的是,华泰在2016年砸下7.8亿美金,从两家美国私募公司 Aquiline Capital Partners 和 Genstar Capital手上全资收购了AssetMark这家公司。华泰当年这一超前动作让证券市场引发大量讨论,有人以为华泰买的是一个智能投顾,也有人说这是一个财富管理技术平台。三年后,一切拉开帷幕。2019年7月18日,AssetMark以超定价区间1美金——22美金的价格,在纽交所挂牌,募集2.75亿美金。上市首日即上涨22%,市值近20亿美金,PE超过60倍。IPO后,华泰依然占绝对控股地位(70%)。当年华泰7.8亿美金的投资,如今市值20亿美金,翻了一倍多。而AssetMark披露的报告显示,其2017年营业收入为2.95亿美金,2018年有3.63亿美金,各占华泰这两个年份总收入的9.5%和15.3%,为华泰贡献了不少收入。

AssetMark进行战略实施的重要方针为购买以及推出新的技术业务与平台。从2015年到2019年,AssetMark一共花费了1.53亿美金,用在新技术的研发和技术团队的扩张上。而技术平台持续的迭代、高效解决方案的更新,也是为了给RIA公司和客户提供更好的服务,满足他们更多的需求。然而对新技术的投资代价也是很高的,必须通过迅速获取大量的客户资源作为支撑。于是在这期间AssetMark大约花费了超过7000万美金收购RIA公司和平台,捕获了超过70亿美金的资产规模。当然,在这一系列的动作后华泰也提供了不少资金上的支持。

AssetMark平台资产规模在过去5年中,从252亿美元增长至500亿美元规模,年均复合增增长率为14.69%;同时,平台上的财务顾问总收入从过去5年的15.3亿美元增长至59.2亿美元,年均复合增增长率为40.25%。使用平台服务的财务顾问增收效果显著,从而吸引更多财务顾问在过去5年中入驻AssetMark,形成规模效应,客户数量增长,粘性提高与客户收益增加的良性循环。

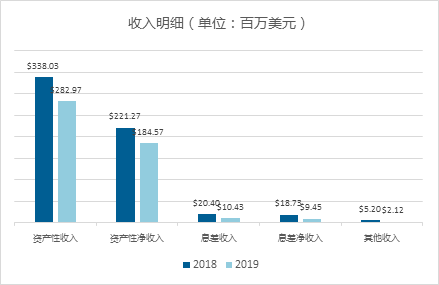

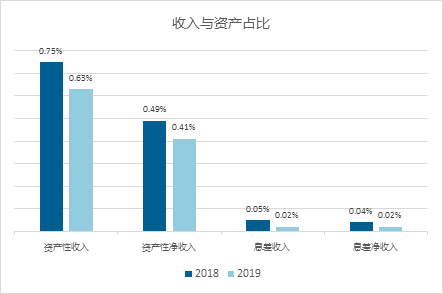

AssetMark的收入结构

一是资产性收入:来自AssetMark进行统包管理的费用收入。在该收入基础上,扣除付给策略管理人、资产管理人和其它资产统包相关的三方费用(PB、托管、投顾、市场营销等费用)后的净收入。

二是息差收入:AssetMark信托公司上托管的资产的利差收入。在该收入基础上,扣除支付给第三方行政管理人后的净利差收入。

从收入分类上看,虽然AssetMark自己的信托可以托管资产,但由于没有牌照做存贷业务,也就只能赚取银行和客户的利差收入了,无法实现较高的利息收入。如果把这些收入,换算成基于统包资产规模的费率百分比后,我们发现,AssetMark的利润空间还是不错的。0.70%左右的毛平均统包资产费率,处于行业的中上水平;扣除各种相关费用后,净统包费率在0.50%左右,如图3所示。

图3 AssetMark的收入结构

数据来源:AssetMark S-1

从0.70%到0.50%的0.20%这部分费用中,80%的成本来自第三方的策略提供方、二级基金经理和二级投顾。在品牌、能力、资源和渠道的博弈下,AssetMark雇佣了很多实力更强的第三方资产管理人,来辅助客户的资产管理,如BlackRock,StateStreet。

虽然AssetMark有自己的公募基金,但也没有完全靠自己的产品满足客户的需求。毕竟TAMP属于一个较为中立的平台,对平台来说,更多、更快地整合各方的资产,比资产管理人的管理能力更为重要。

表2 AssetMark投资管理亮点

表格来源:AssetMark的InvestorInformation Packet,由Haitou Global整理编制

可借鉴的经验

第一,AssetMark拥有专业的金融投资背景的团队,运用精细化、多维度评判方式去布局投前、投中、投后产品成交与追踪策略,基于诸如交易结构、产品基本面等信息,能形成优秀且丰富的产品策略,为投资顾问做产品策略时增值保值。

第二,在交易工具不健全、市场信息不对称的中国国情下,借鉴AssetMark多维度、精细化的产品寻找、定制与跟踪策略,能完善产品的风险控制与投资策略的定制化方案;

第三,TAMP平台上若要做多维度、复杂的投资产品或产品策略组合,需要专业化的团队与精细化的产品研究与评估方案。因此,建立明星TAMP平台需要有深刻洞见力的专业化投资团队。

其他TAMP公司

一是Axxcess Wealth Management。Axxcess建立了报告平台,提供对客户财富的全面了解——包括电子和纸质版的分析报告。是一家提供投资组合全套定制的公司,帮助投资者扩大投资规模,更好地减少亏损风险。根据投资者的投资目标和风向偏好,提出投资建议并准确执行。

二是3D Asset Management。3D资产管理公司通过账户管理、投资管理和报告将潜在客户发展为客户。解决方案包括DFA基金战略模型、使用因素加权ETF模型和动态管理的全球资产配置策略等。还有一些特殊的策略,如全球增长、社会责任投资和固定收益等。

中国TAMP市场现状与展望

美国TAMP模式起步早,发展相对成熟,有着较为规范的金融市场秩序,严格的监管与成熟的金融市场发展,有超过13,000家在SEC注册的投资顾问机构,且提供的业务范围广,这些庞大的专业机构客户群是TAMP市场持续稳健发展的基石。

反观中国市场,当前只有10%的中国家庭在享受财富顾问服务,美国等发达国家达到58%,从业者收入和效率距离发达国家差距至少在7倍以上。中国资产管理和财富管理市场参与主体众多(持牌金融机构混业经营、第三方机构方兴未艾)、监管较宽松、财富管理和资产管理边界模糊。而且中国大部分理财顾问都是机构内从业者,独立理财师市场具有缺乏教育、认证和培训体系不清晰等特点。可预见未来长周期内,对标美国TAMP市场,中国TAMP行业还有漫长的专业化道路需要探索。期间,规范、专业化的中国TAMP服务商将有机会引领中国TAMP市场行业规范。

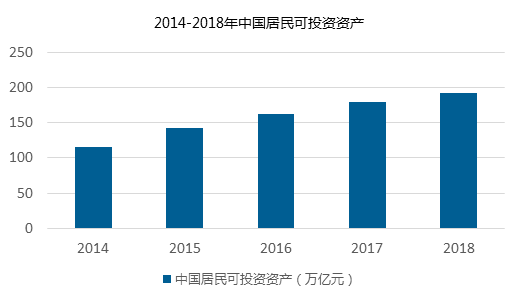

根据《2018中国理财规划师白皮书》显示,中国居民可投资资产规模从2014年115万亿元增长到2018年192万亿元,年均复合增速达13.7%。虽然2018年受宏观经济影响而增速放缓,但整体仍然保持着持续增长态势。

居民财富的持续积累,以及对自身财富管理关注程度的提升,带动泛财富管理市场需求不断扩大。从客户分类看,中国的资产管理市场呈现多层次特征,极少量的头部高净值客户占据大多数资产规模。相比普通大众,超高净值和高净值人士对财富的投资渠道和诉求更加多样化,需要在资产获取、资产配置、投后管理等全流程得到更加专业化的定制服务。

图4 中国居民可投资资产

数据来源:艾瑞咨询研究院,Haitou Global绘制

根据远勤会计税务公司的研究结果,发达国家的海外资产配置比率为15%左右,而像新加坡这种自身市场规模有限的国家,海外资产配置比率更是高达37%,中国家庭的海外配置资产比例大约在4%-5%左右。这一现象的产生,是因为中国家庭的资产配置观念的不足,也是由于没有好的海外投资渠道。这时TAMP的出现不仅是提供了了解海外投资和进行海外资产配置的渠道,更是引导中国投资者进行规范化的资产配置,相当于一种投资者教育。

中国TAMP按照提供的功能性质主要分为前、中、后台三大应用环节。在中国市场中,前台产品宣传和中台交易功能得到了使用者的广泛青睐。目前中国TAMP行业现状仍处于1.0和2.0之间。

图5 ATMP平台使用流程图

数据来源:公开信息,由Haitou Global绘制

中国TAMP平台基于服务对象和功能性,可划分为分销平台、工具型工作平台、网络化行业平台和综合基础设施平台四个类别。其中,分销平台以销售推介金融产品为主,不属于本报告所指的TAMP;工具型工作平台具有较强技术属性,专注于服务财富管理机构和独立理财师;网络化行业平台在技术工作平台的基础上,通过实现C端账户体系化,支持B端和C端的终端互联,存在网络效应;综合基础设施平台为一体化的综合金融服务平台,被普遍认为将会是未来TAMP发展的成熟模式。当前阶段中国的TAMP初创公司仍是以工具型工作平台为主,处于从工具型工作平台到网络化行业平台转型的过程中。

图6 美国财富管理管理平台分类

数据来源:公开信息,由Haitou Global绘制