沃伦·巴菲特(Warren Buffet)和凯瑟琳·伍德(Cathie Wood)的投资风格截然不同。前者是选股神话,但对股价高企的科技股不太感冒;而后者似乎一直在追逐科技股。

对于资管公司Hightower Advisors的首席投资策略师Stephanie Link来说,这确实是个好消息。在她管理的十亿级美金资产中,她分别采用了二人的策略。她在采访中说:“当你投资的时候,一定要注意多样化。巴菲特和伍德的策略完全不同,这简直就是多样化的典范。”

他们俩都有大批追随者——巴菲特的追随者们涌向公司年会去看他,而伍德的追随者则在推特和TikTok上表达他们的狂热。最近,ARK投资创始人伍德旗下基金的投资收益完全击败了巴菲特的伯克希尔·哈撒韦(Berkshire Hathaway)集团。

要知道,巴菲特所掌管的伯克希尔集团价值5650亿美金,集团拥有美国*的铁路公司,以及从可口可乐到雪铁龙等各行各业的股票。

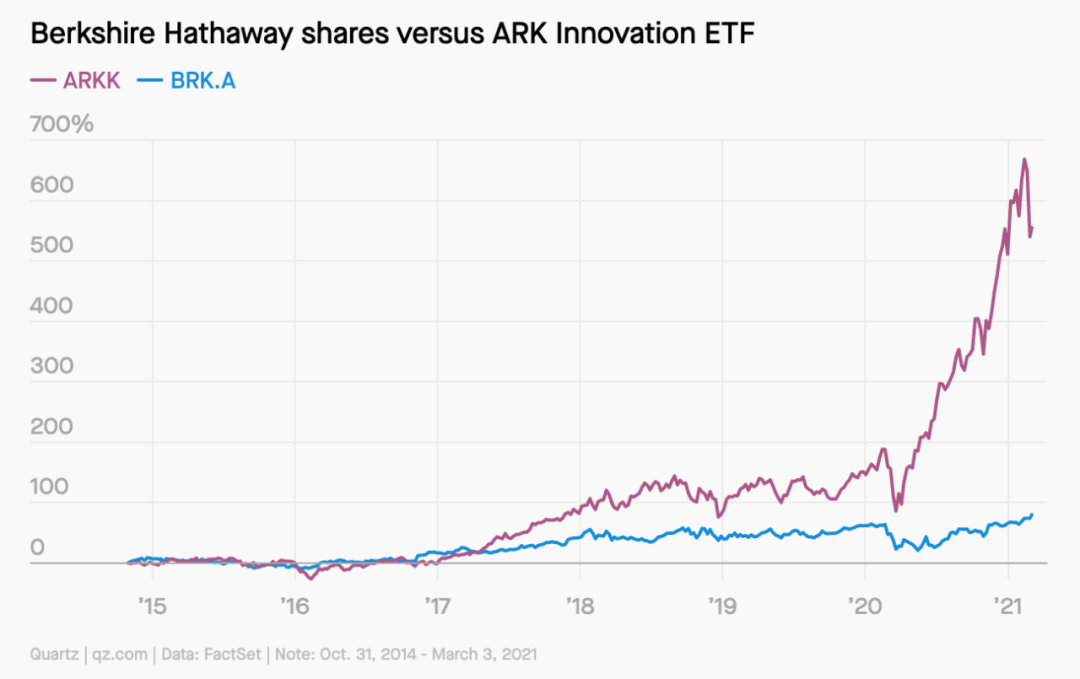

但自2014年10月创立以来,伍德管理的明星基金产品ARKK——主动管理型开放式指数基金(ARK Innovation ETF)涨幅已经超过500%,而伯克希尔的A类股仅涨了约80%。

图为BRK.A.US和ARKK.US的涨幅对比

男股神向左,女股神向右

巴菲特的赚钱之道是深入研究公司基本面,寻找股票还未体现在市场上的内在价值。过去,巴菲特说他更倾向于业务简单、回报稳健的公司。

在伯克希尔最新的股东信中,90岁的巴菲特表示,公司对铁路运营商BNSF的所有权以及持有的5.4%苹果股权是公司的两项*资产,而它们成为最有价值的资产“实属走运”。

这和伍德的投资策略完全不同。她通常会先研究某项技术的所有潜在市场,比如蓄电池,再去寻找能从这样飞速发展的机会中受益的公司。联博资产管理公司(AllianceBernstein)负责全球专题策略的前首席投资官说,伍德会搜寻她口中的“科技平台”,从基因测序到区块链,这些能够搅动、改变经济的技术。

这位比特币“传道者”因为对特斯拉股票的大胆支持而一战成名。根据FactSet的消息,她的金融科技开放式指数基金在过去12个月内减持了苹果。

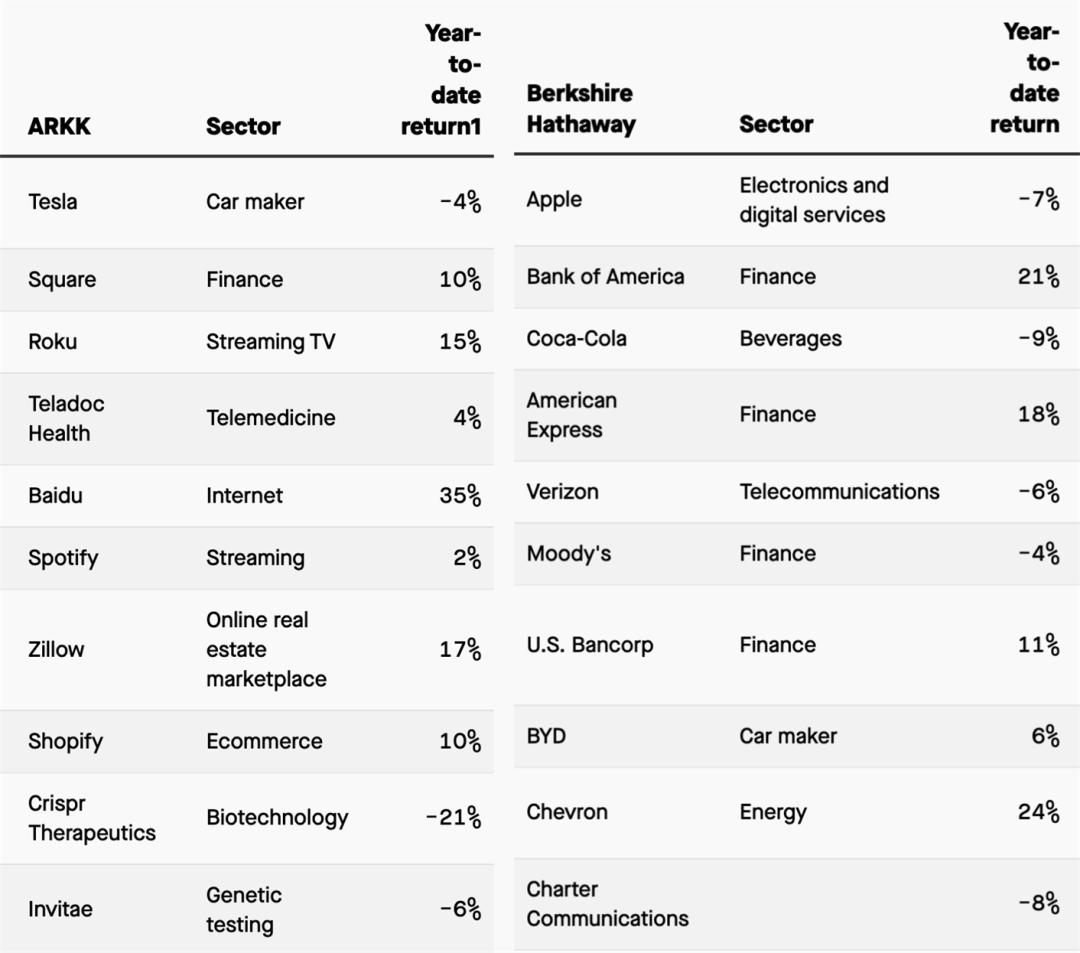

图为ARKK和BRK.A分别持仓的10支普通股股票

尽管如此,没有投资者能永无过失。ARK的开放式指数基金重仓金融科技,曾经买入德国的Wirecard公司股票,而这家电子支付巨头终因财务造假而倒闭。根据FactSet的消息,甚至在金融时报(Financial Times)已经开始发文披露Wirecard的财务异常时,ARK依然增持了该公司股票。

最近伍德的明星基金经受了双重打击。在投资者减持他们手中股价虚高的科技股时,这支基金的单日跌幅达到了6%左右。

类似地,巴菲特也失策过。2016年,他在收购Precision Castparts(航空精密金属零件制造公司)的时候花了冤枉钱。最新的股东信中,巴菲特透露这个失误造成了去年约110亿美元的资产减值。

从1965年开始,伯克希尔的股票就一直跑赢标普500,但过去两年,却开始落后于这一基准。

资管公司Hightower Advisors的首席投资策略师Link说,巴菲特并没有丧失他敏锐的投资嗅觉——因为当股票都在大跌的时候,伯克希尔的表现还是跑赢大市的。Link说:“他是一个非常有智慧的投资者,但他的投资策略非常严谨,他也不会改变他的判断流程。他可能也不会搞砸这一切,但会变得平平无奇。”

她说,伍德也很“杰出”:当ARK投资的高增长公司起势时,伍德可能会跑赢大市。但熊市来临的时候,她的基金可能比平均跌得还狠。

“这就是为什么我建议分别买他们的产品将达到非常好的平衡。人们想存钱,也想挣钱。如果你购买他们的投资组合,我认为长期来看你会达到目的。”Link说。

伍德真能超越巴菲特?

资本市场瞬息万变,高手如云,投资风格的指引十分重要。首先让我们来看看让伍德和ARK一战成名的五个“秘密武器”:

不按行业去分析市场,而是专注于五项技术:AI,能源存储,机器人技术,DNA测序,区块链。

ARK只研究具有“颠覆性创新”的公司,而非成熟安逸的公司。(编者按,例如ARK*重仓股特斯拉、第二重仓股做数字钱包的SQ等)

ARK的所有预测都是从基础数据自行分析出来的,而不是从第三方(咨询机构)那里拿来的。

以五年为一个分析模型的周期,因为科技成本下降得太厉害,五年后的市场规模可能和现在完全不同。

ARK的研究生态非常开放,公司会把投资建议放在网上,观察社交网站上投资者们的讨论以及他们的承压情况。

现阶段,尽管伍德获得了阶段性胜利,很多投资者仍对ARK的投资风格半信半疑,以往也有许多“魔法”分析师一夜暴富,但那些“魔法”都很快消失殆尽了。

John Paulson在美国次贷危机中挣了数以十亿计的美元,但在最近十年他的回报率表现平平。

Meredith Whitney在准确预见了2007年花旗集团资金短缺的事件后成为了明星分析师。但她后来对于市政债券违约情况的预测失败了。

成功也可能是短暂的。2月22日,特斯拉股价下挫时,投资者从ARK主动管理型基金紧急赎回了共约5亿美元。

另一大威胁则是其他基金经理肯定也在加速研究ARK成功背后的原因。如果说“5年时间线”、“跨行业分析”、“众包”等真是伍德和她团队获得竞争优势的关键,竞争者就会抄作业,进而打破ARK的*优势。

文章编译自Quartz的两篇文章,原标题分别为'Stock picking rockstar Cathie Wood is the anti-Warren Buffett'及'Is this the world’s best stock picker?',作者均为John Detrixhe,由霞光社简单整理编辑后发表。

原文链接:https://qz.com/1979663/stock-picking-rockstar-cathie-wood-is-the-anti-warren-buffett/;https://qz.com/1978062/is-this-the-worlds-best-stock-picker/

【本文由投资界合作伙伴霞光社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。