2020年,美国REITs市场,路在何方?

2008年以来,美国进入了后经济危机时代,面对地产周期加长、新建项目增多、商业租金上涨等现象,引发了投资者的担忧——下一次地产衰退要即将来临了么?

但健康的宏观经济数据、温和增长的商业地产借贷、活跃的REITs并购现象,似乎又预示着REITs市场未来良好的预期,衰退预期的焦虑也由此被打消。

不过,命运弄人,2020年一场突如其来的疫情“黑天鹅”,再次给看涨的投资者们泼了一盆冷水。REITs也难得出现两位数的跌幅,亏损甚至超过标普500。

这是衰退的前兆吗?如果经济衰退真的提前降临,应该如何投资REITs呢?

本系列文章共分三篇,将从GDP、失业率、市场利率、住房自有率几个宏观因素,以及商业地产租金、空置率、新建数量、市场杠杆等微观因素,带各位投资者回顾2020年第一季度REITs市场的整体表现,为投资者们剔选出良好的行业和个股,并对未来的美国REITs市场走势进行预测。

在前两篇文章中,我们介绍了影响REITs市场的宏观经济因素以及地产周期。(疫情“黑天鹅”降临,REITs还能投么?;地产周期仍处成熟阶段,REITs市场驱动力较强)

本篇文章和大家总结下2020年第一季度美国REITs的市场表现。

1

回顾2020年前三个月,由于新冠疫情恐慌情绪的蔓延,美国股市多次熔断,REITs也出现两位数的跌幅。

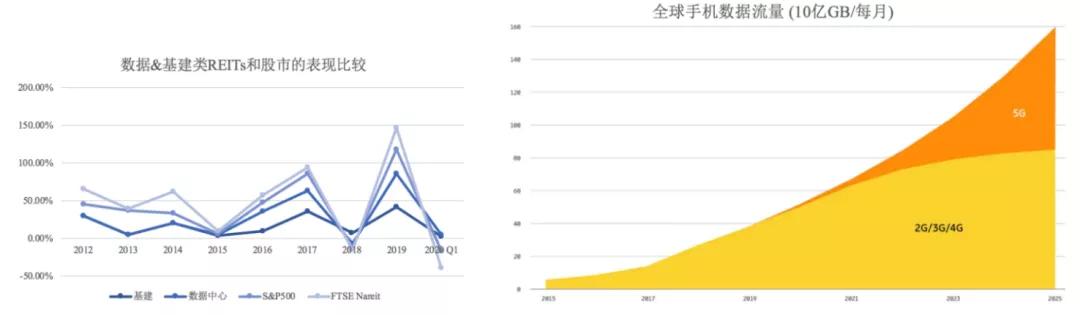

如果以标普500指数代表股市,FTSE Nareit All Equity Reits(以下FTSE Nareit代替)指数代表美国REITs市场,那么这是08年金融危机以来,再次出现了REITs总收益低于股市的现象。

说明:图为复合年均总收益,其中FTSE REITs包括mortgage REITs(约6%)

数据来源:Nareit, Slickcharts.com

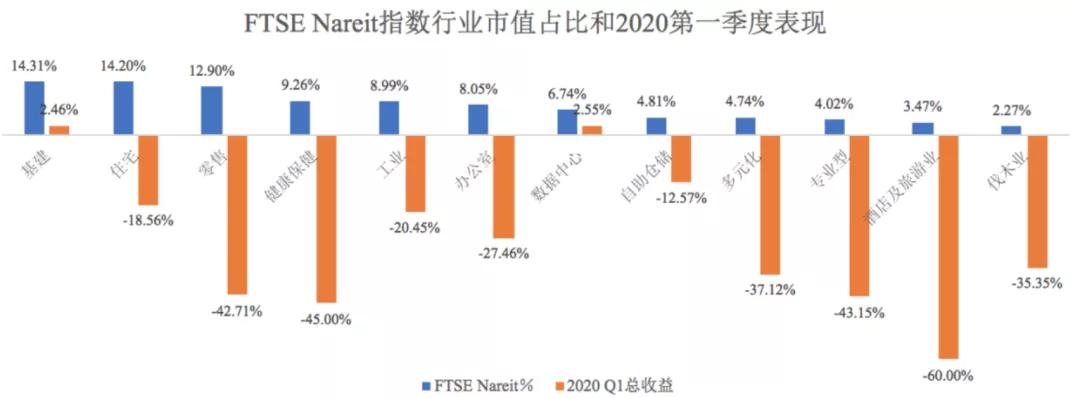

具体来看,一季度FTSE Nareit指数总收益不尽人意,这是因为健康保健类REITs总亏损最高(-45.00%),加上该行业在指数的市值占比较大,所以造成了以上的结果。

说明:FTSE REITs行业市值占比根据截至2019年12月31日数据;蓝色虚线为标普500在2020 Q1总收益水平:-21.37%

数据来源:Nareit,2020年3月17日每日报告

不过,若单看REITs,FTSE Nareit指数表现比标普500中包含的REITs要好。

虽然标普500的REITs中包含更多表现最好的几个板块(如基建类+2.46%,在S&P 500 REITs占比多4%),但是从价格收益看,2020年第一季度标普500 REITs部分的表现反而不如FTSE REITs(S&P 500 REITs亏损达35%,比FTSE Nareit的亏损25%多)。

一方面,这说明了FTSE Nareit选股更好。

另一方面,因为标普500同期亏损约21%,低于所包含的REITs部分亏损,所以证明非REITs的上市公司表现更好。

数据来源:Nareit

说明:

1. FTSE REITs指数的行业市值占比根据截至2019年12月31日数据,指数的总收益不包括mortgage REITs收益。

2. 多元化REITs持有并管理这多种物业类型,比如可能同时持有由办公地产和工业地产组成的投资组合。专业型REITs管理一个独特的混合物业类型,该类REITs所持有的资产一般会较为特殊,包括电影院、赌场、农田和户外广告网站等。

2

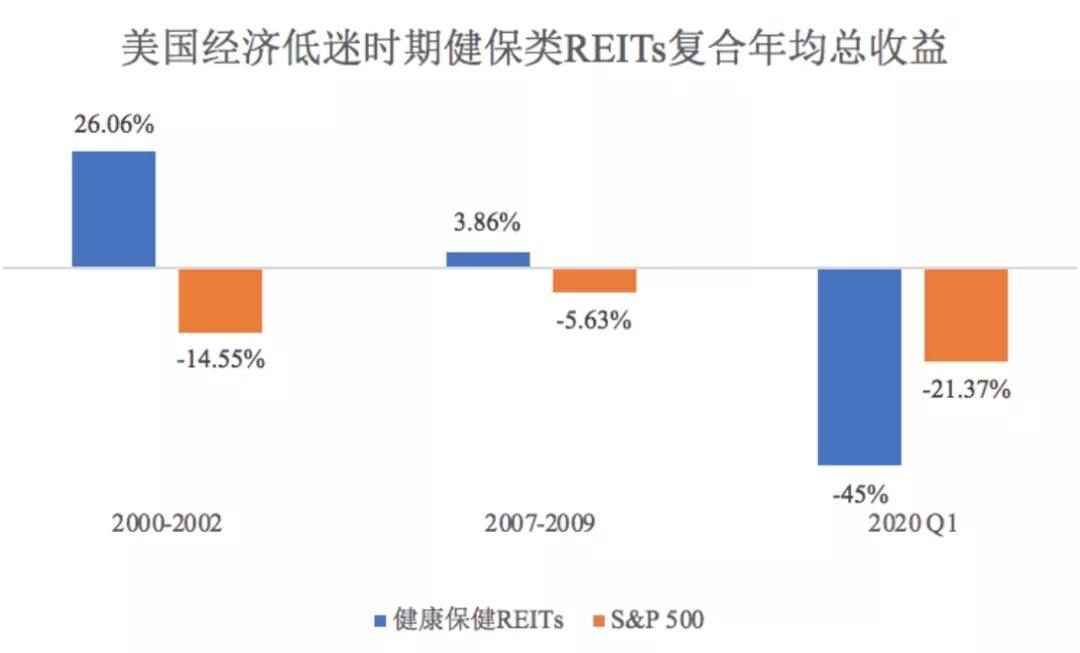

刚刚提到了,健康保健类REITs表现尤其差。

虽然前两次市场衰退时,健保类REITs是不错的避险资产,但因为此次疫情主要针对的是老人,加上健保类有相当一部分是养老住宅、专业护理设施等标的,所以在这次“黑天鹅”中才会表现不佳。

对于这些地产标的,尽管疫情的发生可能带来不错的需求,但近几个月突增支出打破了经营的稳定现金流。

比如,养老住宅机构为了提高入住率,加强了住房和一切设施的安全,包括每天需要有大量额外费用用于清洁卫生,自然经营成本会提高。但为维持老年公寓的住房率,租金又不能上升太多,所以以经营为主的养老REITs亏损颇多。以WELL、PEAK、VTR、 NHI、 DHC、 SNR前六大养老REITs的平均总收益亏损近55%,高于股市的21%亏损。

数据来源:Nareit, Slickcharts.com

3

不过,在目前金融市场较为动荡的环境下,仍有REITs板块表现不错。

数据中心、基建、工业、自动仓储、住宅类的REITs表现都优于股市(见图:FTSE Nareit指数行业市值占比和2020第一季度表现)。

这是因为疫情使大家的室内活动变多,更多的人开始远程工作、学习、网上购物,相应的,基于互联网的行业比如电商、远程会议平台,还有物流等都变得异常活跃。

数据中心REITs持有并管理客户用于安全存储数据的设施,以帮助保持服务器和数据的安全;

基建类REITs的标的主要包括光缆、无线基础设施、电信塔和能源管道等不动产;

工业类REITs标的一般包括工业设施中的空间,专注于特定类型的物业,如仓库和配送中心,在电商中发挥着重要作用,满足物流发展的需求。

所以,以上几种REITs表现较好,也不难理解。

不过,虽然电子商务也算零售,但REITs分类中的零售行业主要涵盖大型购物中心、杂货店等传统零售服务。所以零售类的REITs在过去三个月中总亏损近43%。

实际上,数据中心REITs从2015年才开始兴起,基建类的稍早一些,从2012年开始。

数据和基建类的REITs在过去几年中总收益一直波动较小、表现不错,这是因为4G/5G技术从2015年起开始加速发展和普及,技术的革命带动了相关产业,包括以科技和基建为标的的REITs市场。

数据来源:Nareit

因此,近几年的兴起和最近疫情对相关行业的推动,使得专注数据和基建的REITs ETF和个股近期表现尤其好。

以数据中心类为例,被动投资者可以跟踪比如Pacer SCTR ETF(代码:SRVR)。因为一般主流的REITs ETF中仅包含4-12%以数据中心标的为主的REITs,而这一比例在SRVR中高达33%左右。

2019年,SRVR包含的数据中心REITs创造了44%的平均总收益,超过了主流REITs ETF的平均总收益28%。

4

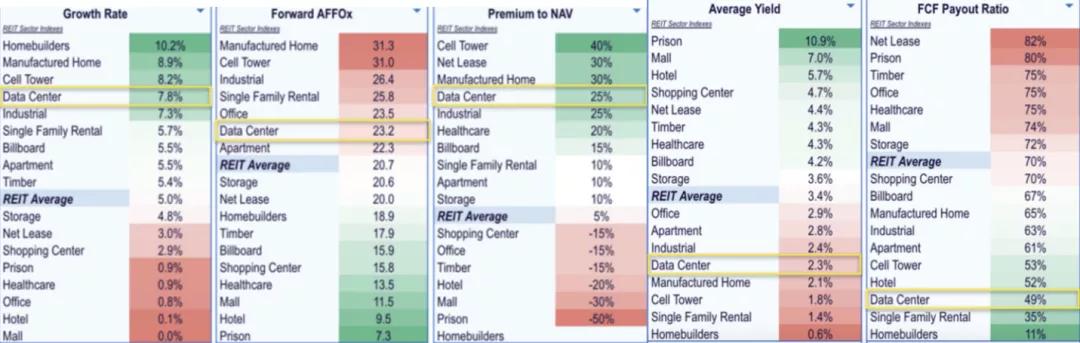

一般来说,增长性好的股票,股息收益率却很低。

所以SRVR的股息收益表现不如主流REITs ETF。

SRVR在过去一年半的股息收益从2%降到1.6%,低于主流基准REITs ETF(如VNQ、IYR)同期4%左右的股息收益。

下图显示,数据中心行业各REITs价格倍数略高于平均,但增长率达7.8%,居中高位。数据中心类REITs也不例外。其平均股息收益为2.3%,低于行业平均3.4%,支付率约49%,居倒数几位。

图片来源:seekingalpha

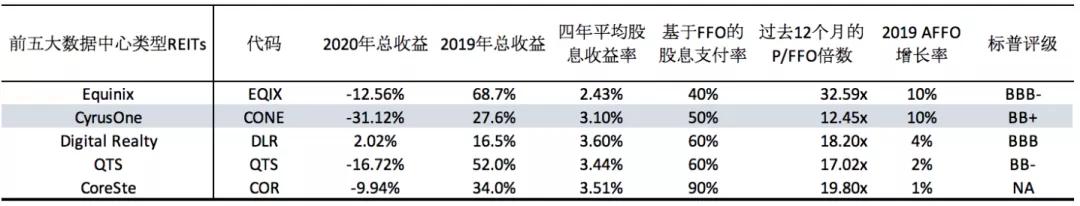

不过,还是有不错的数据REITs个股能兼顾增长性和股息收益。

比如CyrusOne,AFFO增长率为10%,现金流增长强势,过去四年股息收益均值3.1%,在行业平均之上。而且,负债水平健康,目前FFO倍数12.45x也不算太贵。

说明:数据截至2020.3.20,图为市值最大的五家数据中心REITs,也是FTSE Nareit指数中数据中心行业的五家公司。

数据来源:Nareit, S&P, Seekingalpha.com.

除了数据中心REITs个股的选择外,主动投资者还可以放眼其他行业。

实际上,高(股息)收益率的REITs有很多,比如健康保健类REITs的历史股息收益就还不错。甚至在过去几个月中,虽然价格大跌,股息收益也是比较可观的。

1. 健保REITs和FTSE Nareit的2020Q1股息收益均值数据截至2020.03.19,其余数据截至2020.03.20

2. FTSE Nareit指数股息收益考虑了mortgage REITs

数据来源:Nareit, S&P

除了健康保健类,其他能提供较高且稳定股息的行业还有工业、住宅、零售等。

从历史的总体表现来看,在非新兴的科技类领域中,自动仓储、住宅、工业类等REITs的长期总收益还是很不错的。

图片来源:Nareit, REITsWatch 2020.1报告

说明:

1. 数据基站cell tower、数据中心、单户出租房REITs的数据是五年复合年均总收益,其余是十年复合年均总收益。

2. 蓝色虚线表示均值13.99%。

3. Homebuilders ETF有XHB、ITB;Net Lease俗称NNN,指出租类REITs(一般REITs分为出租或经营型,后者通常会有更高收益,也需要承担经营过程中的风险);数据基站cell tower被包含在SRVR指数中。

数据来源:https://seekingalpha.com/article/4321973-vnq-david-vs-goliath-story。

总之,在这段非常时期,投资者可以加大对数据中心和基建等新兴REITs的持续关注。

不过,国家经济研究局表示,经济活动显著下降,并且衰退将持续几个月以上。

我们虽然能肯定,这次疫情导致的整体经济在未来一段时期内将是“显著下降”的,但是目前尚不清楚这种放缓是否会持续“超过几个月”。

此外,NBER还指出,“在衰退和扩张中,经济活动都可能发生短暂逆转……扩张可能包括短期的收缩,然后是进一步的增长。”

因此,是否真的进入经济衰退需要时间证明。

最后,相比于是否进入衰退,美国金融体系是否稳定更加重要。

因为2008年金融危机的直接原因并非是抵押贷款违约导致,而是雷曼兄弟倒闭后金融体系陷入僵局,才压倒了房市和REITs的最后一根稻草。

而现在,银行系统的资本状况要好得多,风险头寸受到更好的监管。

面对疫情当前,美联储在3月15日也通过购买7,000亿美元的美国国债和2,000亿美元的Agency MBS,配合降低拆借利率等一系列措施来稳固金融体系。

所以,投资者更需要关注美国金融体系的稳定性。

投资者在做好应对可能的经济衰退的同时,不要忘记REITs的长期风险调整后的收益是高于一般股市指数的,总的来说REITs是比较好的避险产品。

1989-2019 美国REITs与股市指数的月收益比较

来源:Nareit.

5

回顾2020年第一季度REITs的表现,总亏损超过标普500指数。但仍有数据中心、基建、自动仓储等个别行业表现突出。如果衰退真的来临,投资者可以考虑以上几个REITs板块。

需要注意的是,数据中心等REITs近几年刚刚兴起,增长性较强,因此看重分红收益的投资者可以着重考虑自动仓储、工业、健康保健等行业REITs。

健保类虽然在这次疫情的特殊事件中,按行业分总亏损最大,但其股息收益一如即往的高。

总之,历史证明美国REITs是相对于股市更好的避险资产。

衰退是否真的来临还需时间观察,投资者应该分清暂时的现金流减少和经济衰退两个概念,应持续关注美国金融市场的稳定性、利率调节等宏观调控,还有新建住房、杠杆比率等影响地产周期的主要因素。

REITs投资应重点持续跟踪覆盖科技互联网相关的新兴行业REITs,和传统高收益REITs如工业、住宅、自动仓储等行业的走势。